扫地机器人,卷不动了?

以下文章来源于价值研究所 ,作者Hernanderz

关注企业长期价值。

北京时间10月28日,科沃斯公布2022财年三季度财报。

根据奥维云网的统计,今年上半年国内扫地机器人出货量骤降,不少投资者都为科沃斯的Q3财报捏一把汗,同时也寄希望于这家龙头企业的业绩能给市场提供一些信心。

最终的结果如何?

股价说明一切。财报公布当天,科沃斯尾盘急泄,收跌5.14%;周一开盘后延续跌势,最终收跌5.2%,再次遭遇三连跌。

作为国内市场份额最高的扫地机器人品牌,科沃斯的业绩无疑是整个行业的风向标。在蒙眼狂奔两年后,扫地机器人的好日子恐怕也要暂时告一段落了。

进入下半年之后,头部企业扎堆推新品、大幅降价、加强宣传造势,在逆境中迎难而上。但最重要的,是搞清楚问题出在哪里。

(图片来自科沃斯官方微博)

净利润接近腰斩

科沃斯Q3财报寒气逼人

仔细分析科沃斯Q3财报,问题确实很明显,但也并非毫无亮点。

最大的亮点,是营收保持同比增长。

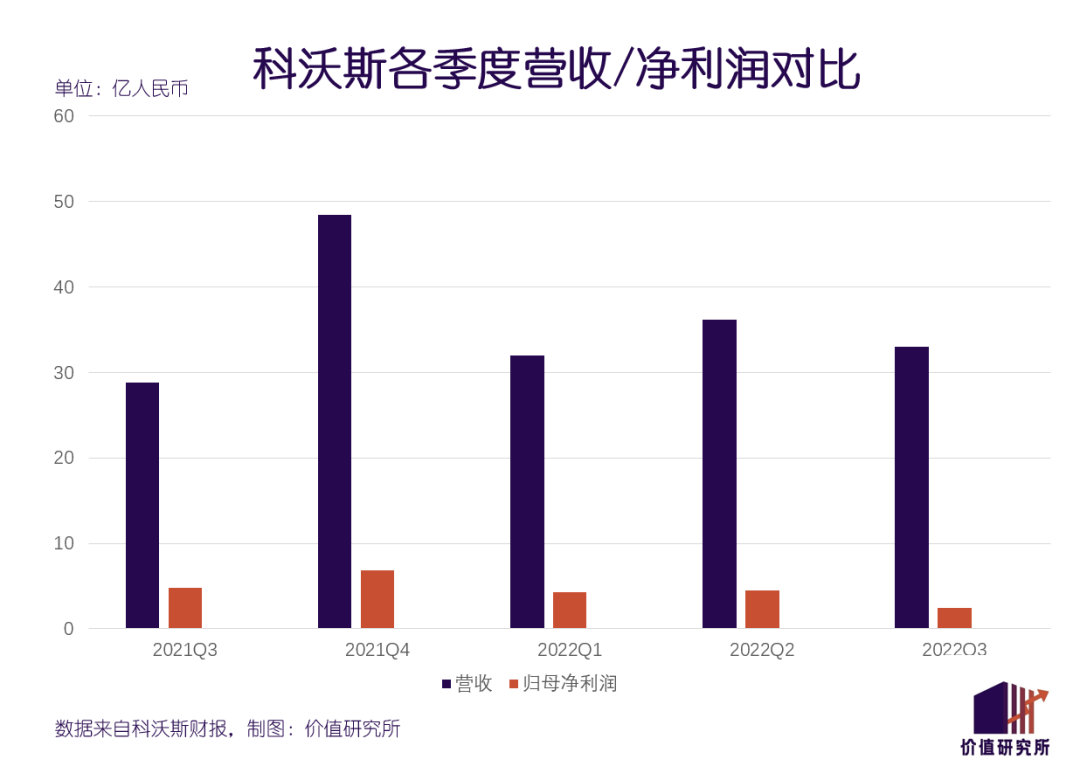

数据显示,三季度科沃斯实现营收达到为33.02亿元,同比上涨14.44%,前三季度总营收为101.25亿元,同比增长22.81%。不过和今年前两个季度比,科沃斯营收增速还是出现了退步。今年一季度,科沃斯实现营收32.01亿元,同比增速为43.87%;半年报则显示,科沃斯上半年总营收为68.22亿元,同比增长27.3%。

当然,导致股价直线下挫的主要原因并非营收增速放缓,而是利润同比下滑。

根据三季度报,科沃斯利润端各项数据可谓全面溃败:前三季度归母净利润同比下跌15.64%至11.22亿元,其中三季度单季净利润仅为2.45亿元,同比暴跌48.94%,接近腰斩;此外,三季度单季扣非净利润同比下跌33.71%至2.65亿,净资产收益率、每股收益分别下滑42.38%和16.39%……

唯一值得庆幸的,或许是三季度销售毛利率同比微幅增长0.52%至49.74%。

增收不增利,无外乎那几个老问题:营业成本过高,产品售价上升销量却下降,为新项目投入过多资金吞噬原有利润……

尴尬的是,这几个问题科沃斯或多或少都沾到一点。

在技术含量屡遭诟病之后,科沃斯似乎终于下决心砸钱搞研发。但问题在于,用于销售、营销的费用并没有降低,从而导致公司总营业成本大涨30.73%至88.96亿元。

数据显示,今年前三季度科沃斯销售费用、管理费用及研发费用全都较去年同期录得增长,只有财务费用同比出现下降。其中,占据大头的销售费用同比暴涨50.64%至28.51亿,研发费用和管理费用也分别同比增长63.68%和33.67%。

营销成本过高是科沃斯的老问题。上一财年,科沃斯销售费用高达32.37亿元,同比增长一倍有余,且接近研发投入的六倍。今年前三季度,这个数字已经超过28亿,年底再创新高几无悬念。

那么今年狠下心砸钱搞研发的效果如何?

从好的方面想,科沃斯的产品线得到丰富,有望打开全新增长曲线。10月26日,即三季度财报公布前两天,科沃斯举行了秋季战略新品发布会,首发智能割草机器人GOAT G1和商用清洁解决方案DEEBOT PRO两款新产品/服务。

其中,前者打出边界感知、精准定位、导航避障、庭院安防等诸多卖点,预计明年3月在中国和欧洲市场全面开售。后者则专注B端市场,预计将在明年陆续进驻各大商场、写字楼、酒店和商业住宅区,通过自研的机器人多机协同系统为清洁机器人的协同作业提供支持。

然而,这两项新产品都聚焦中长期增长,且商业化前景仍需检验。目前,科沃斯的营收、利润,还是要依靠扫地机器人这个基本盘。

偏偏这个基本盘,如今是愈发疲软。数据显示,三季度科沃斯主品牌在京东平台销售量同比下滑7.57%,子品牌添可则同比增长13.06%,两者走势截然相反,前者日渐低迷。

过去几年,科沃斯一直是扫地机器人行业的标杆企业,无论营收规模还是市场份额都处于领先位置。如今科沃斯业绩低迷,不禁让人对其背后所代表的整个扫地机器人市场捏一把冷汗。

首发优势已耗尽

扫地机器人仍缺少护城河

冷冰冰的数据告诉我们,扫地机器人的好日子真的一去不复返了。

根据奥维云网的报告,今年上半年国内扫地机器人零售量为201万台,同比下滑28.3%。不过得益于产品售价整体上涨,零售总额还是同比增长9%至57.3亿元。

从渠道分布来看,线上渠道占比已经超过八成,是各大品牌的主战场。其中,科沃斯在上半年线上市场销售量占比39.8%,牢牢霸占国内扫地机器人市场头把交椅。石头科技和云鲸分别以22.9%和15.1%的占有率排名二、三位,坐席同样没有发生变化。

(图片来自奥维云网)

扫地机器人遇冷,价值研究所(ID:jiazhiyanjiusuo)认为并不意外——毕竟这行业的几个主要问题,一直没有得到解决。

问题一:受众依旧有限

首先,作为一条新兴赛道,其受众仍然有限。

历史数据显示,扫地机器人的爆发始于2019年。这一年,扫地机器人市场规模从63.5亿元一举跃升至84亿元,创下历年最高增幅。从当时的消费者画像来看,生活于一线、新一线城市的中产家庭,是其主力用户群。

当时,多家投行、券商都在研报中指出,快节奏的生活、懒人经济的兴起提升了扫地机器人的吸引力。但科沃斯、石头科技等先发企业的偏高端定位、较高的产品售价以及尚未普及的消费概念,把大部分中低收入家庭、独身人士挡在门外。聚焦高端市场和中产阶级,成了那个阶段的行业共识。

前瞻产业研究院统计的数据显示,科沃斯销量最火爆的地宝系列扫地机器人平均售价在1500-5600元之间,石头科技的T4、T7等爆款产品售价则集中在1699-4799元之间。云鲸产品线没有科沃斯和石头科技那么丰富,更聚焦中高端市场,赖以成名的小白鲸系列首发起售价就达到4299元。

直到性价比之王小米、美的杀入赛场,才将扫地机器人的价格压低到千元以下。但从前文提及的市场份额中就能发现,科沃斯、石头科技仍占据市场主力,可见核心消费群并没有发生太大变化。

然而,中产家庭的数量毕竟是有限的,且消费者的增长远比不上品牌、产品的井喷速度。2019年扫地机器人渗透率同比增长近1个百分点至3.6%,随后增速不断放缓,尽显疲态。

问题二:技术创新停滞不前

其次,产品的技术有明显不足,如今已深陷同质化怪圈。

扫地机器人的核心技术是AI,主要应用在导航、避障、构筑三维地图等环节。这些底层技术能力,远比外形设计能力更受消费者重视。可问题正在于,底层技术的改进空间有限,且技术革新需要投入大量时间、金钱,短时间内很难看到成效。

以最基本的导航技术为例。根据前瞻产业研究院的统计,价格在2000元及以上的中高端产品中,使用激光导航、视觉导航技术的产品占比分别达到42%和29%,其他产品大多应用红外线、陀螺仪等早已普及的技术。

为了刺激消费者购买欲望和巩固自身高端定位,科沃斯只能在不同的导航、避障技术中做交叉配对:X1系列选择了LDS激光导航和LiDar避障技术,N9系列则选用VSLAM视觉导航和红外线避障技术。但绕来绕去,始终逃不过这几个有限选择。

消费者自然也会看出端倪,知道这不过是几种常见导航、避障技术的排列组合,并无多大创新之处。久而久之,他们难免会对厂商的技术创新失去信心。

问题三:长期遭忽视的售后服务

最后看服务环节。如果说技术创新是有心无力的话,服务质量上的种种问题恐怕就要归因于厂商的不上心。

以科沃斯为例,根据官网数据,截止发稿时,其在北上广深四个一线城市的售后网点数量合计为13个,其中深圳仅有两个。其他二、三线城市,很多甚至只有“一城一点”。对比科沃斯数以百万计的销售量,配套售后网点明显不足,这会造成客服响应不及时、退换和维修服务滞后等一系列问题。

过去两年,云鲸、科沃斯、石头科技都被爆出过售后服务糟糕的新闻。消费者的不满,主要集中在客服长时间无回应、退换及维修要求被无理拒绝。在黑猫投诉平台上,科沃斯及其旗下的添可品牌光是10月就收到多起针对售后服务的投诉,“客服永远是忙音”、“联系商家退款被驳回”等吐槽屡见不鲜。

占据先发优势的科沃斯、石头科技、云鲸和追觅等厂商,吃到了市场第一波人口红利,得以在短时间内快速崛起,一度成长为市值逼近千亿的巨头。

但随着红利消耗殆尽,天花板随之而至,上述行业原生问题就会被放大。现在,企业必须作出改变,以适应消费人群、需求的变化。

改变迫在眉睫

价格战并非最优解

应对变化的第一步,各大厂商不约而同将目光投向价格战。

以京东平台为例。媒体统计的数据显示,截止10月27日,京东扫地机器人品类销售量排名前十的产品全部较首发价出现下调。和今年618大促活动时相比,也有7款产品的价格遭到下调。其中,云鲸J2、米家扫拖机器人和石头G10三款产品的降价幅度都在10%以上。

但单靠降价,真的足以刺激消费吗?从高端市场转移到下沉市场,真的是最优选择吗?

恐怕未必。

的确,和发展初期相比,下沉市场的需求有明显增长,值得厂商重点关注。艾瑞咨询的报告指出,37%的五线城市家庭每天至少使用一次扫地机器人,每周使用频次为4-6次,和一二线城市相比不遑多让。

但下沉市场用户不仅关注性价比。报告显示,三至五线城市消费者购买扫地机器人时的首要考虑因素都是清洁效果和智能化程度,四线城市还有高达39%的用户优先考虑品牌口碑。

(图片来自艾瑞咨询)

事实上,中高端市场也好,下沉市场也罢,需求一直都在,只不过消费者已经没有那么容易满足。又或者说,变得不好忽悠了。

换句话说,厂商要解决,还是前面提到的那个老问题——提高技术含量和服务质量。

技术创新方向:对功能做加法

正如前文所说,导航、清洁等底层技术提升空间有限。因此,对功能做加法,增加组合功能,成为厂商的主流选择。

因为使用场景高度相似且功能有不少共性,扫地、拖地、洗地三合一的清洁机器人成为不少厂商的新王牌。云鲸早在2019年就开发可以自己洗拖布的自清洁机器人云鲸J1,又在云鲸J2中加入自动上下水功能,功能一直在增加。

到现在,科沃斯力捧的T10 OMNI 系列扫拖一体机,已经内置了所谓的“八合一全能基站”:即具备自动回洗拖布、热风烘干、自动集尘、基站自清洁、自动添加清洁剂、自动上下水、安全童锁和自动除菌等八项功能。

此外,一些产品线丰富、坐拥完整智能硬件生态链的厂商,还有另一种做加法的方式:让扫地机器人和其他智能家居产品协同运作。

比如小米、美的就从生态连接的角度着手,加强扫地机器人和其他智能硬件的协同操作。比如小米米家扫地机器人,就借助后台大数据系统构筑房间地图,和米家的智能大家电、照明、安防等产品实现数据共享。

服务提升方向:上门服务成新潮流?

扫地机器人是一款轻服务家电,用户不需要自主安装且使用方式简单明了无需过多指导,厂商也很容易忽视售后服务的重要性。但随着功能的不断丰富,扫拖一体清洁机器人已经不像初代扫地机器人那么轻便,这给用户带来了更多安装、保养难题,这也提高了他们对售后服务的要求。

比如自动上下水功能,要正常使用就需要在合适的位置接入家庭水路。没有对应工具,也缺乏安装经验的消费者,未必能处理好这项工作,尤其是老年消费者——这时候,配套的上门安装服务就很有必要了。

实际上,不少厂商都留意到了上门服务的重要性,并开始搭建专门的售后团队和制定全新服务流程。

云鲸方面就表示,目前已经为超过4万个用户家庭提供上门安装,特别是针对首发了上下水模块的云鲸J2的安装服务。为了满足日渐增长的上门服务需求,云鲸还建立了“鲸喜”特色服务体系,目前已覆盖27个主要城市,为用户提供上门安装、维修、功能讲解等全套服务。

如果说技术革新代表企业的硬实力,那么服务体系就是必不可少的软实力。面对越来越挑剔的消费者,优质技术和服务缺一不可,每个厂商都应该沿着这条路线继续完善自我。

写在最后

行业大环境下行,科沃斯通过智能割草机和商用清洁解决方案这两项新产品/服务寻找新增量,石头科技、云鲸、追觅科技等同行自然也不会坐以待毙。

日前,云鲸、追觅均通过组织架构调整和团队优化降低运营成本;石头科技创始人昌敬加快推进造车项目,在去年年底拿到腾讯、红杉中国提供的1亿美元融资,石头科技还在安徽投资成立多家关联企业,涉及汽车制造、零配件批发零售和电动汽车充电基础设施运营等业务。

无需怀疑,扫地机器人是智能家居这个大家庭里发展最好、增长最快的赛道之一。但面对当前的逆境,厂商们也必须考虑最坏的情况,做好两手准备。可以肯定的是,发展副业不代表放弃扫地机器人这个主业务,只是为未来多买一份保险。

扫地机器人代表当下,割草机、造车等代表未来,科沃斯、石头科技、云鲸和追觅都在努力追上时代步伐,希望熬过这个寒冬。